در این مقاله سعی می کنیم پاسخ کاملی برای سوال بلو چیپ (Blue chip) چیست؟ ارائه دهیم و به بررسی ارتباط عمیق بین بلو چیپ در دنیای سرمایه گذاری سنتی و دنیای کریپتو بپردازیم و این ارتباط را به طور جامع شرح دهیم. همانطور که می دانید در تمام کشور های جهان وجود تورم موجب می شود که زندگی افراد با مشکلات عمده ای مواجه شود. به وجود آمدن تورم موجب می شود که سرمایه گذاران بازارهای مالی و همچنین افراد عادی تلاش کنند تا با راهکار مناسب ارز پول نقد خود را حفظ کنند. به نظر می رسد بیت کوین یکی از بهترین راهکار های حفظ ارزش پول است، در جهان امروزی بیت کوین به یک پناهگاه امن برای حفظ ارزش پول تبدیل شده است. این پناهگاه، قوانین حاکمیتی مخصوص به خود را دارد که باعث می شود آن را از دیگر کریپتوکارنسی ها و انواع مختلف دارایی متمایز بدانیم و همین امن بودن محیط آن موجب شده است که افراد بسیار زیادی جذب آن شوند.

بلو چیپ چیست؟

بهتر است بدانید که در زبان فارسی تعاریف گوناگونی برای Blue chip وجود دارد. در زبان فارسی بلو چیپ را با نام هایی همچون بلو چیپ و چیپ آبی یا حتی سهام آبی می شناسند؛ در تعریف دقیق از Blue chip اینگونه می توان گفت که بلو چیپ در واقع یک نوع پول کازینویی بوده که نمایانگر ارزش یک دارایی است اما این اصطلاح از کازینوها به دنیای مالی سنتی راه پیدا کرده تا به عنوان سهام های با ریسک سرمایه گذاری پایین استفاده شود.

نکته بسیار ضروری در مورد بلو چیپ این است که کارایی بلو چیپ فقط در مبحث سهام و دارایی ها به اتمام نمی رسد بلکه در بازارهای مالی هر نوع فعالیت، بازار یا شرکتی که در شرایط سخت اقتصادی بتواند ثبات خود را حفظ کند و حتی به رشد خود ادامه دهد و با شکست مواجه نشود به عنوان یک بلو چیپ یا فعالیت با ریسک کم در نظر گرفته می شود.

از بهترین مثال های رایج در مورد بلو چیپ می توان به شرکت های انرژی اشاره کرد. همانطور که در قسمت بالا گفتیم بلو چیپ فقط در دارایی ها محدود نمی شود بلکه می توان بلو چیپ را در شرکت های انرژی نیز یافت؛ این شرکت ها حتی در زمان هایی که رشد اقتصادی در کمترین رشد خود قرار دارد و حتی بازارهای نفت و گاز نیز دچار بحران شده اند، پایداری خود را حفظ خواهند کرد.

این شرکت ها حتی در بحرانی ترین شرایط اقتصاد یک کشور به فعالیت خود ادامه می دهند و ارزش سهام خود را حفظ می کنند حتی در مواقعی می توان مشاهده کرد که این شرکت ها در بحرانی ترین شرایط هم ارزش سهام خود را افزایش داده اند، پس بلو چیپ را می توان در این شرکت ها یافت.

مثالی برای بلو چیپ

برای درک بهتر موضوع این مقاله یعنی بلو چیپ چیست؟ به یک مثال بسیار ساده می پردازیم:

شرکت انرژی انتخابی ما صندوق بازار انرژی با نام Energy Select Sector SPDR Fund است. این صندوق در واج جایی است که به دنبال سرمایه گذاری در این حوزه است و اطلاعات دقیقی از جریان بازدهی این بازار به ما ارائه می دهد و افراد می توانند اطلاعات بسیار دقیق و جامعی از این صندوق دریافت کنند. این بازار قبل از محاسبه هزینه ها، به قیمت انرژی و عملکرد بازدهی بخش شاخص انرژی اشاره دارد؛ این شاخص سعی دارد پس از S&P 500، ارائه موثری از اطلاعات شرکت ها در بخش های نفت، گاز و سوخت های مصرفی و همچنین تجهیزات و خدمات انرژی را به سرمایه گذاران ارائه کند.

در سال 1998 صندوق انرژی تشکیل شد؛ این صندوق در طی این سال ها با مشکلات و بحران های اقتصادی همچون سقوط Dotcom، بحران 2008، پاندمی کووید 19 و اکنون نیز رویدادهای دیگری را که باعث افزایش تورم جهانی شده، تجربه کرده است این بحران ها را می تواند از بزرگترین بحران های اقتصادی محسوب کرد.

این صندوق گرچه با بحران های زیادی مواجه شده است اما علیرغم همه بحران ها و مشکلات اقتصادی، همچنان بیش از 224% بازدهی داشته که حتی در سخت ترین شرایط اقتصادی نیز بازدهی آن از ارزش حداقلی تعیین شده سقوط نکرده است و توانسته به فعالیت خود ادامه دهد. این بحران ها گرچه بسیار تخریب کننده بودند اما این شرکت توانست در مواجه با بحران ها سرمایه خود را در مدت کوتاهی بازیابی کند.

مثالی که در این بخش بیان کردیم به طور کامل بلو چیپ را تحلیل کرد؛ این صندوق، نمونه بارز یک Blue chip در سبد سرمایه گذاری است چرا که می دانیم انرژی چیزی است که دنیا دائما به آن نیاز خواهد داشت؛ از این رو، ارزش سهام این صندوق همیشه با افزایش تقاضا، صعود می کند.

نمونه ای که در مثال قبل مشاهده کردید در اینجا نیز با شاخص Energy Recovery Inc تکرار می شود و می توان آن را در این شاخص مشاهده کرد، این شاخص در NASDAQ لیست شده است و تمرکز آن بر روی ساخت تجهیزات بازیابی انرژی در حوزه گاز، نفت، شیمیایی و صنایع آب سراسر جهان است. با ارزیابی نمودار این شرکت متوجه خواهید شد که سهام آن حتی در سخت ترین بحران های اقتصادی نیز در حال رشد بوده است و با رکورد ارزش مواجه نشده است.

برای کسب اطلاعاتی در مورد رمزارزها و آموزش ارز دیجیتال، بر روی لینک کلیک کنید.

بلو چیپ در دنیای کریپتو چگونه است؟

مثال هایی که در قسمت قبل در حوزه بورس و سهام بیان کردیم همگی در بازارهای سنتی رخ داده اند، شاید این سوال نیز برایتان مطرح شود که آیا آن ها در دنیای کریپتو نیز تکرار می شوند یا خیر؟

در جواب این سوال می توان با مشاهده رابطه رفتاری نزدیک بین بازار سنتی و دنیای مالی کریپتو به این نتیجه رسید که جواب این سوال مثبت است، بهتر است بدانید که بیت کوین به عنوان بزرگترین بلو چیپ دنیای کریپتو شناخته می شود.

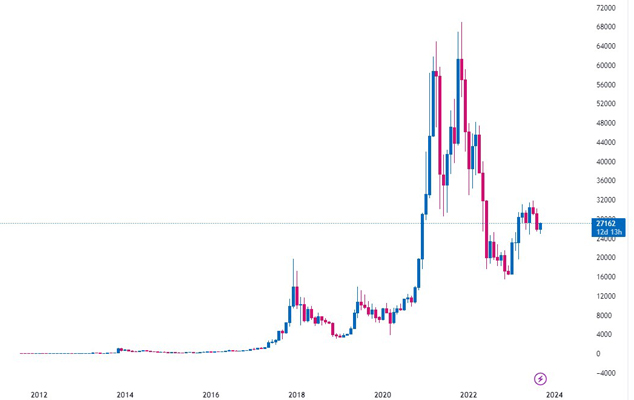

در ادامه به نمودار عمکرد بیت کوین و ارزش آن توجه کنید:

این نمودار به عنوان قدیمی ترین نمودار قیمتی بیت کوین از 5 جولای سال 2013 تاکنون شناخته می شود و در این سال ها تغییر نکرده است.

اگر به ابتدای پیدایش بیت کوین و سیر تکامل آن تا امروز توجه کنید متوجه می شوید که این نمودار به ما اطلاعات غلط نمی دهد و روند رشد و تجدید ارزیابی BTC هیچ گاه قرمز نبوده است. این ارز در روند قیمتی خود گرچه با نوسانات بسیار زیادی مواجه شده است اما همواره به قدیمی ترین قیمت خود احترام گذشته است. برای درک بهتر این موضوع به مثال زیر توجه کنید:

اگر یک سرمایه گذار در 5 جولای سال 2013 به اندازه 1000$ بیت کوین خریداری می کرد، در مجموع 15.26 بیت کوین در اختیار داشت که با توجه به نمودار قیمتی، در اگوست سال 2022، ارزش آن بالغ بر 350.132.46 دلار آمریکا بود، بازدهی این سرمایه گذاری در طول فاصله 9 ساله بیش از 35,000% است، دستاور این مثال را خیلی کم می توان در دنیای مالی سنتی یافت.

نکته قابل تامل این است که وجود نوسانات در بازارهای مالی موجب شده است که بسیاری از تحلیلگران بازار معتقد باشند که بیت کوین و سایر کریپتوکارنسی ها را نمی توان به عنوان یک Blue chip حساب کرد چرا که این دارایی ها به شدت پرنوسان هستند و این امر مانع برشمردن آنها به عنوان سرمایه گذاری کم خطر می شود.

جهت آشنایی با دوره دکس تریدینگ، بر روی لینک کلیک کنید.

این در حالی است که بسیاری از تحلیلگران در محاسبات خود این امر را که دنیای کریپتو با دنیای سنتی مالی متفاوت است در نظر نمی گیرند و به این موضوع مهم توجه نمی کنند. در این مقاله مبحث مورد بحث ما در مورد شرکت ها و یا سهام نیست، بلکه بحث تکنولوژی است که به دنبال ایجاد یک واحد پولی غیرمتمرکز با کارایی بیشتر است. تمرکز ما بر روی این موضوع است، بهتر است بدانید که این واحد پول می تواند تعاملات دیجیتال جدیدی را بین بازارهای جدید شکل دهد.

در نهایت اینگونه می توان گفت که نمی توان قوانین دنیای سنتی و واحدهای اندازه گیری در آن را به صورت 100% بر روی بازار کریپتو اعمال کرد، بهترین دلیل این منطق، نمودار قیمت بیت کوین است.

آیا Blue Chip ها در بازار نزولی ایمن هستند؟

حال یک کریپتوکارنسی را به عنوان یک بلو چیپ در نظر می گیریم البته توجه داشته باشید که این موضوع به معنای آن نیست که این دارایی تحت تاثیر بازارهای نزولی قرار نخواهد گرفت.

ارزش یک کریپتوکارنسی همواره تحت تاثیر بازارهای نزولی (Bear market) قرار دارد، در این بخش شما نیز بیت کوین را به عنوان شاخص ترین مثال در نظر بگیرید. این ارز پس از سقف 68,789.63 دلاری خود در نوامبر سال 2021، در محدوده 21,000 دلار معامله می شد اما اگر به قیمت کنونی آن توجه کنید می بینید که قیمت فعلی آن کمتر از یک سوم سقف قیمت آن است، با این حال کسانی که در دو سال پیش بر روی این ارز سرمایه گذاری کردهاند همچنان بیش از 70% در سود هستند!

مثالی که در بالا مطرح کردیم را می توان به تمام موارد کریپتوکارنسی های بازار بزرگ ربط داد. در کل همه آنها از بازارهای نزولی بزرگ تاثیر پذیرفته اند؛ البته توجه داشته باشید که بازار کریپتوکارنسی تنها بازاری نیست که از روند نزولی جهان تاثیر می پذیرد بلکه بازارهای سنتی نیز بازتابی از این روند هستند و از روند نزولی بازار تاثیر می پذیرند؛ حتی ارزهای جهانی مانند یورو و دلار آمریکا نیز تحت تاثیر تورم و بازارهای نزولی قرار می گیرند و ممکن است که با کاهش ارزش مواجه شوند.

با تمام این موارد که ذکر کردیم اینگونه می توان نتیجه گیری کرد که نمی توان به طور قطعی گفت که یک بلو چیپ به صورت قطعی از همه بازارهای نزولی در امان است و هیچ وقت دچار نوسان نمی شوند. یک معامله گر یا یک سرمایه گذار نمی تواند از سقوط نکردن یک سهام یا دارایی کریپتو به صورت 100% اطمینان حاصل کند.

هنگامی که شما در بازارهای مالی سرمایه گذاری می کنید نمی توانید به صورت قطعی از کاهش ارزش سرمایه خود مطمئن شوید چرا که در هر نوع سرمایه گذاری، همیشه ریسک هایی وجود دارند که باید آنها را مورد ارزیابی قرار دهید و نباید همواره با اطمینان کامل به بازار اعتماد کنید.

مهم ترین نکته این بخش این است که هنگامی که صحبت از سهام یا کوین با سطح ریسک پایین می شود و احتمال ریسک آن بسیار کم دیده می شود، به شکل نامحسوسی منظور این است که “سهام مورد نظر احتمالا منفجر خواهد شد اما عواملی هستند که باعث می شوند این اتفاق رخ ندهد و یا از رخ دادن آن جلوگیری کند،” در این جا آن عوامل تفاوت بین یک سهام خوب و بد یا کوین قابل اتکا و بی ثبات را مشخص می کند.

بررسی ریسک سرمایه گذاری و عوامل درگیر در ریسک

برای آن که درک بهتری از ریسک سرمایه گذاری و عوامل درگیر در ریسک داشته باشید، به مثال زیر توجه کنید:

هنگامی که ما در یک بازار نزولی هستیم و نگاه ما به دو شرکت معطوف شده است، در روند نزولی قیمت ها به آرامی سقوط می کنند اما در مورد این شرکت ها، شرکت A، در چنین وضعیتی هیچ گامی برای متنوع کردن بازار خود انجام نمی دهد، آن ها هیچ محصول جدید یا گامی برای کاهش هزینه ها و آماده سازی حساب های خود برای مواجهه با چنین شرایطی بر نمی دارند و هیچ تلاشی برای نگه داشتن خود در سطح بالاتر نمی کنند.

در مقابل شرکت A، شرکت B وجود دارد که نه تنها ساختار خود را برای چنین زمان های بدی بازسازی می کند بلکه به دنبال توسعه محصولات جدیدی برای بازارهای جدید است، شرکت B تمام تلاش خود را برای ارائه محصولات با گزینه های بیشتر و افزایش فعالیت خود در راستای زنده ماندن در این شرایط انجام می دهد و به نظر می رسد این شرکت با تمام قوا در حال پایداری در برابر بازار نزولی است برخلاف شرکت A.

جهت کسب اطلاعاتی در مورد دوره اسمارت مانی بر روی لینک کلیک کنید.

شرکت B که تلاش چشمگیری برا پایداری دارد، علاوه بر این که به دنبال افزایش فعالیت های خود در بازارهای مختلف است بلکه برای افزایش رشد و بهره برداری از شرایط بازار نهایت تلاش خود را به کار می بندد تا در شرایط نزولی بازار با شکست مواجه نشود.

اکنون نوبت آن است که این سوال را از خود بپرسید که آیا شرکت A شانس حفظ ارزش خود را خواهد داشت یا شرکت B؟ سرمایه گذاری بر روی کدام یک از آنها امن تر است و می تواند برایتان سود خوبی به ارمغان آورد؟ مسلما شرکت B پاسخ سوالات ما است و دلیل آن نیز بسیار واضح است.

گرچه بازار با روند نزولی همراه است اما شرکت با تمام قوای خود برای غلبه بر بازار نزولی تلاش می کند و در این مسیر پایدارتر از شرکت A فعالیت می کند، این موضوع در مورد دنیای کریپتوکارنسی و ارزهای رایج آن نیز صدق می کند.

پروژهای کریپتویی

در بازار کریپتوکارنسی نیز پروژه هایی همچون بیت کوین و اتریوم همیشه خلاقیت خود را در توسعه و نوآوری ادامه داده اند و در این مسیر حرکت کرده اند. چه در زمستان کریپتو در سال 2018 و چه امروز، آن ها تلاش خود را برای بهبود تکنولوژی، ارائه دسترسی بهتر و افزایش کاربری ادامه می دهند.

همواره عواملی همچون سقوط ارزش بیت کوین، اتریوم یا سایر پروژههای رایج کریپتو باعث توقف تیم آن ها در توسعه پروژه و تکنولوژیهای آن نشده است، آنها دائما در تلاش برای باز پس گیری چیزهای از دست رفته و غلبه بر آن هستند تا در این بازار نزولی مقاومت کنند.

بهتر است بدانید که در بازارهای مالی چرخه سقوط و ظهور همیشه وجود داشته و وجود خواهد داشت زیرا این بازار همواره با نوسانات بسیار زیادی مواجه است و تا زمانی که پروژه های کریپتو به این روحیه پایداری و رشد خود ادامه دهند؛ به عنوان چیپ آبی در نظر گرفته می شوند. این موضوع در بازار سنتی نیز صدق می کند و نمی توان در مورد بازار سنتی استثنا قائل شد زیرا همانطور که در اول مقاله گفتیم چیپ آبی بازارهای سنتی را نیز شامل می شود.

برای آشنایی با دوره شکار فرصت های سرمایه گذاری، بر روی لینک کلیک کنید.

اگر بخواهیم به یک جمع بندی جامع برسیم اینگونه می توان گفت که در واقع همه چیز به عملکرد شرکت ها و کوین های کریپتو بستگی دارد که چگونه خود را نشان دهند و تا چه حد توانایی استقامت داشته باشند، تنها این مسئله باعث می شود بتوانند در بازارهای نزولی و شرایط سخت اقتصاد در بازار باقی بمانند.

همواره در بازارهای مالی به خاطر داشته باشید انتخاب یک سهام یا کوین کریپتو 100% ایمن غیرممکن است چرا که در هر صورت آنها نیز از بازارهای نزولی و شوک های اقتصاد در کوتاه مدت تاثیر می پذیرند و نوسانات این بازار اجازه نمی دهند که به طور قطعی در مورد ایمن بودن آن صحبت کنیم؛ اما کاری که شما می توانید انجام دهید این است که در هنگام سرمایه گذاری چه در بازار بورس و چه کریپتو به خوبی تحقیق و مشاهده انجام دهید تا بتوانید به درست ترین گزینه دست یابید.

:: برچسبها:

دوره دکس تریدینگ، آموزش ارز دیجیتال، اتریوم، بیت کوین ,

:: بازدید از این مطلب : 144

|

امتیاز مطلب : 8

|

تعداد امتیازدهندگان : 3

|

مجموع امتیاز : 3